Case study

จ่ายค่าเดินทางให้พนักงานของบริษัทสิงคโปร์ภายใต้สัญญาใช้บริการส่งคนเข้ามาดูแลระบบ IT ในประเทศไทย

| เรื่อง | จ่ายค่าเดินทางให้พนักงานของบริษัทสิงคโปร์ภายใต้สัญญาใช้บริการส่งคนเข้ามาดูแลระบบ IT ในประเทศไทย | ||

| แหล่งที่มา | Case study | ||

| วันที่ | 13/11/2023 | ||

| ประเภทภาษี | ภาษีเงินได้นิติบุคคล,ภาษีมูลค่าเพิ่ม | ||

| ข้อกฎหมาย | |||

| คำถาม | บริษัทฯ ได้ทำสัญญาใช้บริการส่งคนเข้ามาดูแลระบบ IT ในประเทศไทย จากบริษัทในประเทศสิงคโปร์ โดยบริษัทในประเทศสิงคโปร์ได้ส่งคนเข้ามาดูแลระบบในไทย (1 สัปดาห์) เเละมีการเรียกเก็บ reimburse ค่าเดินทางและค่าใช้จ่ายต่างๆ เรียกเก็บมายังบริษัทในไทย (ในข้อตกลงคือ reimburse ตามที่ได้จ่ายไปจริง แต่ไม่มี เอกสาร ค่าเดินทางsupport (เช่น ค่าตั๋วเครื่องบิน ที่พัก)) กรณีนี้ บริษัทต้องหัก ณ ที่จ่าย หรือนำส่ง ภพ 36 หรือไม่ค่ะ |

||

| คำตอบ | ตอบ ค่าใช้จ่ายทางภาษีเงินได้นิติบุคคล บริษัทต้องพิจารณาแยกเป็น 2 ประเด็น คือ 1) ไม่มีเอกสารประกอบการจ่าย และ 2) มีเอกสารประกอบการเบิกจ่าย 1) ไม่มีเอกสารประกอบการจ่าย (ไม่มี เอกสาร ค่าเดินทาง support เช่น ค่าตั๋วเครื่องบิน ที่พัก) ถ้าไม่ทำเอกสารประกอบใดๆเลย รวมทั้งบริษัทในสิงคโปร์ไม่ออกเอกสารใดๆให้บริษัทเลย บริษัทไม่สามารถรับรู้เป็นค่าใช้จ่ายทางภาษีได้ เนื่องจากไม่สามารถพิสูจน์ผู้รับได้ เนื่องจากเป็นค่าใช้จ่ายต้องห้ามตามมาตรา 65ตรี(18) 2) มีเอกสารประกอบการจ่ายค่าเดินทาง support หรือ บริษัทในสิงคโปร์ ออกเอกสารให้ บริษัทสามารถรับรู้เป็นค่าใช้จ่ายทางภาษีได้ เนื่องจากสามารถพิสูจน์ผู้รับได้

ภาษี มูลค่าเพิ่ม บริษัทไทยใช้บริการบริษัทสิงคโปร์ บริษัทสิงคโปร์มีหน้าที่ต้องรับผิดชอบค่าเดินทางของคนของตน แต่ถ้าบริษัทสิงคโปร์ไม่รับผิดชอบ แต่ให้บริษัทไทยรับผิดชอบ ในส่วนนี้ ถือเป็นรายได้ส่วนเพิ่มของ บริษัทสิงคโปร์ บริษัทไทยจึงต้องรวม ค่าเดินทาง เป็นส่วนหนึ่งของสัญญาใช้บริการกับบริษัทสิงคโปร์ด้วย จึงต้องนำค่าเดินทางมาเป็นฐานในการนำส่ง ภ.พ.36 ตามมาตรา 83/6(2)(ข) ในเดือนที่มีการจ่ายค่าเดินทาง

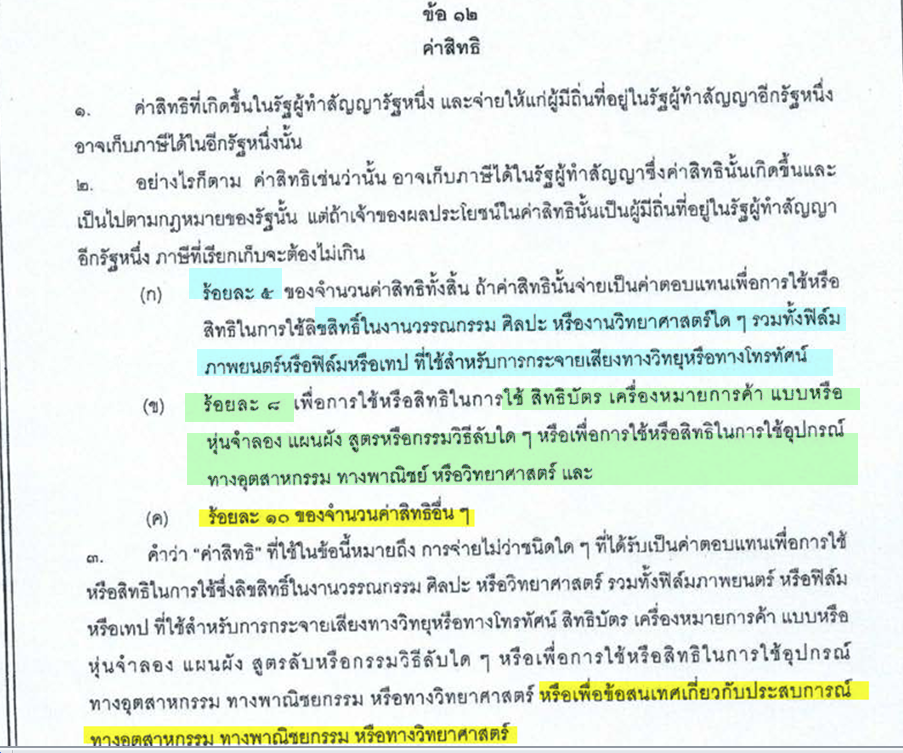

ภาษีหัก ณ ที่จ่าย บริษัทไทยใช้บริการบริษัทสิงคโปร์ บริษัทสิงคโปร์มีหน้าที่ต้องรับผิดชอบค่าเดินทางของคนของตน แต่ถ้าบริษัทสิงคโปร์ไม่รับผิดชอบ แต่ให้บริษัทไทยรับผิดชอบ ในส่วนนี้ ถือเป็นรายได้ส่วนเพิ่มของ บริษัทสิงคโปร์ บริษัทไทยจึงต้องรวม ค่าเดินทาง เป็นส่วนหนึ่งของสัญญาใช้บริการกับบริษัทสิงคโปร์ด้วย จึงต้องนำค่าเดินทางมาเป็นฐานในการคำนวณภาษีหัก ณ ที่จ่ายตามมาตรา 70 และ อนุสัญญาภาษีซ้อนไทย-สิงคโปร์ ในเดือนที่มีการจ่ายค่าเดินทาง หลักเกณฑ์ ว่า ต้องหัก ภาษีหัก ณ ที่จ่าย หรือไม่นั้น ต้องพิจารณาว่า บริษัทสิงคโปร์ ได้ส่งคนเข้ามาดูแลระบบในไทย (งานระบบนี้เข้านิยามคำว่าค่าค่าสิทธิ์ตามอนุสัญญาภาษีซ้อนข้อ 12 หรือไม่ - วรรค 1 >>ระบบมีลิขสิทธิ์หรือไม่ >> ถ้ามีหัก ณ ที่จ่าย 5% - วรรค 2 >>ระบบ ถือเป็นการใช้อุปกรณ์ ทางอุตสาหกรรม พาณิชยกรรม หรือ วิทยาศาสตร์หรือไม่>> ถ้ามีหัก ณ ที่จ่าย 8% - วรรค 3 >>เรื่องที่เข้ามาดูแลระบบนั้น มีการให้ข้อสนเทศ(ข้อมูล) ที่เกี่ยวข้องกับประสบการณ์ทางอุตสาหกรรม พาณิชยกรรม หรือ วิทยาศาสตร์หรือไม่ >> ถ้ามีหัก ณ ที่จ่าย 10% ** ถ้าไม่เข้าทั้ง 3 วรรค ไม่ต้องหัก ณ ที่จ่าย (เนื่องจากกงานแค่ 1 สัปดาห์ไม่มีสถานประกอบการถาวร(P/E) จึงไม่จำเป็นต้องดูเรื่อง AGENT PE และมาตรา 76 ทวิต่อค่ะ) อนุสัญญาภาษีซ้อน ไทย-สิงคโปร์ ฉบับแก้ไขใช้บังคับตั้งแต่ 1 ม.ค. 2560 www.rd.go.th/fileadmin/download/nation/singapore_t_revise1.pdf

หมายเหตุ: TAX CASE STUDY จาก Tax-EZ Website เป็นเพียงเคสตัวอย่างเท่านั้น กรุณาตรวจสอบข้อมูลก่อนนำไปใช้อ้างอิง |

||

| หมายเหตุ : TAX CASE STUDY จาก Tax-EZ Website เป็นเพียงเคสตัวอย่างเท่านั้น กรุณาตรวจสอบข้อมูลก่อนนำไปใช้อ้างอิง | |||